加密市场熊市推演与抄底指南--附比特币、以太坊、Solana熊市抄底策略

随着比特币单日暴跌10%、以太坊跌破2500美元关键支撑位,山寨币指数创仅3个月新低,加密市场正式进入技术性熊市。

这场始于2024年末的流动性退潮,终于在2025年2月26日演变为全市场极度恐慌。

本文将从当前市场信号出发,推演熊市演进路径,并结合加密资产特性构建系统性抄底框架。

熊市推演——加密市场的至暗时刻与结构性变化

一、行业生态的崩塌与重建

当前Solana生态的「背锅大战」已拉开熊市第一阶段帷幕。开发者社区指责资本方过早套现,VC则将矛头指向协议层的技术缺陷,而社区则直面meme已破坏了solana生态,真是成也萧何败萧何,这种「项目方-资本-社区」的三角博弈将贯穿整个熊市周期。

从历史规律看,熊市中期交易所将开启「2:1裁员法则」:每招聘1名合规专家就要裁撤2名市场运营人员。这种结构调整折射出行业重心从扩张转向合规求生的现实需求。

值得关注的是,头部交易所可能借机完成「代际更替」。正如2018年熊市中币安通过合约业务逆袭,2025年的破局点或在RWA(现实资产代币化)托管与跨链衍生品赛道,这要求交易所团队具备传统金融与区块链的复合能力,人才洗牌不可避免。

二、资金流动与市场情绪的恶性循环

Web3的KOL或将集体回流Web2,本质是行业资金漏斗的坍塌。根据链上数据监测,KOL商单报价已从2024年12月的平均50U一条,跌至当前15U-条,跌幅达70%。这种「内容寒冬」将引发三个连锁反应:

1. 市场信息传递效率下降,项目方被迫转向机构路演;

2. 社区治理陷入停滞,DAO提案通过率可能跌破20%;

3. 新用户获取成本飙升,DApp日活用户将经历30%-50%的腰斩。

三、监管政策的进退博弈

熊市往往伴随监管利空出尽。参考2022年LUNA崩盘后的立法加速,本次暴跌可能推动三方面政策落地:

1. 稳定币准备金审计制度:针对算法稳定币的链上实时监控体系;

2. 跨链桥牌照管理:要求跨链资产转移服务商持有特定金融牌照;

3. DeFi协议「熔断机制」:强制设置TVL波动超过30%时的自动暂停功能。

这些政策短期压制市场情绪,但长期看将为机构资金入场扫清障碍,形成「政策底—市场底」的传导效应。

四、技术叙事的价值回归

ZK系项目的异动已显露熊市特有规律:错过牛市顶峰发币的项目,往往选择在流动性真空期发动「绝望性拉盘」。

这种操作本质是利用市场关注度稀缺制造局部热点,如2023年StarkWare在熊市中通过主网上线实现300%涨幅。但投资者需警惕「利好出尽即利空」的陷阱,真正具备技术突破的项目应满足:

· 测试网运行超6个月且无重大漏洞

· 开发者社区贡献者数量季度增长>15%

· 非VC地址持币占比超过40%

第二部分:熊市抄底指南——在废墟中寻找钻石

一、认知重塑:建立加密市场的价值坐标系

传统金融的PE/PB估值体系在加密世界遭遇水土不服,需构建四维评估模型:

此框架下,当前值得关注的标的包括:

· 基础设施层:日均交易费收入>50万美元的L1公链(如Sonic链)

· 中间件层:API调用量连续3季度增长的去中心化预言机

· 应用层:TVL/市值比<0.5且具备真实收益的DeFi协议

二、策略工具箱:多维度的抄底方法论

1. 「金字塔」建仓法

将资金分为3-4个批次,在比特币每下跌15%时加仓,但需满足:

· 恐惧贪婪指数<20

· 稳定币交易所余额占比>35%

· 交易所BTC净流出连续5日为正

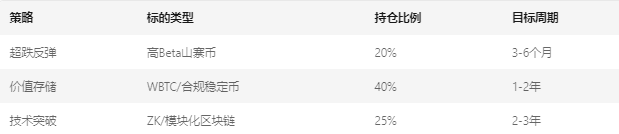

2. 跨周期套利组合

3. 链上数据预警系统

部署定制化监测看板,重点关注:

· MVRV-Z Score:<-1.5时进入历史底部区间

· 交易所净头寸:连续3周净流出视为吸筹信号

· 巨鲸钱包活动:排名前100地址增持量突增200%

比特币、以太坊、Solana熊市抄底策略:点位推演与建仓指南

比特币(BTC):寻找“黄金坑”与多维度验证

作为加密市场的风向标,比特币的抄底逻辑需兼顾技术面、链上数据与宏观变量三重验证。根据全网分析师共识与历史周期规律,当前可关注以下关键区间:

1. 技术面支撑位

- 第一支撑:85,000-88,000美元

根据,比特币在2024年11月形成的“公允价值缺口”(81,700-85,100美元)尚未完全填补,结合日线MA120(约85,000美元),该区间为短期多空争夺焦点。若价格企稳且链上抛压缓解,可尝试首次建仓。

- 第二支撑:78,000-76,000美元

双顶形态的理论下跌目标位,同时与2024年10月矿工成本线(78,000美元)重合。此区域若出现巨鲸地址增持(如单日净流入超1万枚BTC)或交易所稳定币余额占比突破40%,可视为中期底部信号。

- 极端风险位:70,000-72,000美元

对应Arthur Hayes预测的“黑天鹅区间”,需满足:美联储推迟降息、特朗普政策遇阻、合约持仓量跌破300亿美元。此时需等待日线RSI<25且资金费率转正后分批介入。

2. 建仓策略

- 金字塔式定投:将资金分为3-4批,在85,000、78,000、72,000美元分别投入30%、40%、30%,若反弹突破92,000美元颈线位,可追加10%仓位。

- 对冲工具:配置比特币看跌期权(行权价70,000美元),或持有20%仓位的合规稳定币(如USDC)用于极端行情补仓。

二、以太坊(ETH):技术升级与生态复苏的双重驱动

以太坊的抄底需重点关注近期Pectra升级进度、Layer2生态流量及质押收益变化,结合技术面与链上指标制定策略:

1. 关键支撑区间

- 短期防守位:2,300-2,400美元

日线MA200(2,350美元)与2024年Q4机构建仓成本线重叠,若ETH/BTC汇率守住0.03且质押APR回升至4%以上,可轻仓布局。

- 中期价值位:1,900-2,000美元

对应2023年牛市启动前筹码密集区,需满足:Layer2 TVL突破600亿美元、DEX周交易量恢复至500亿美元。

- 极端回调位:1,600-1,700美元

历史周期底部模型推算值,触发条件包括:宏观流动性危机、ETF质押提案被否。此时需等待巨鲸地址增持(单周净流入超50万枚ETH)信号。

2. 建仓方法论

- “核心+卫星”组合:70%仓位配置ETH现货,30%分散至Layer2龙头(如Arbitrum、zkSync、Starknet)及RWA协议(如Chainlink)。

- 质押增强收益:将50%持仓存入Lido、Coinbase等合规平台,获取4%-6%年化收益,同时参与EigenLayer重质押协议放大收益。

三、Solana(SOL):生态洗牌后的“困境反转”机会

Solana的抄底需警惕FTX清算抛压与技术稳定性风险,但高性能公链的长期价值仍存想象空间:

1. 多空博弈点位

- 短期博弈区:130-140美元

当前价格已接近2024年机构建仓成本线(130美元),若链上活跃地址数回升至100万/日且DEX交易量突破30亿美元,可尝试左侧建仓。

- 中期安全边际:100-110美元

对应FTX清算抛压完全释放后的理论底部,需验证:1)Solana网络宕机频率降至季度≤1次;2)AI+DeFi生态TVL突破50亿美元。

- 超跌反弹信号:100美元下方

极端情景下的“恐慌性抄底”区间,需满足:比特币市值占比>60%、稳定币市值收缩20%。此时可配置10%-15%仓位博弈反弹。

2. 策略工具箱

- 事件驱动型建仓:3月1日FTX解锁后,若价格未破120美元且链上巨鲸增持(单日超50万枚SOL),可分批介入。

- 生态对冲组合:50% SOL现货 + 30% Solana生态AI协议(如Render Network) + 20%做空对冲(如借币卖出部分持仓)。

历史启示与未来推演

从2018年“矿机论斤卖”到2022年LUNA崩盘,熊市底部往往伴随“极端恐慌+基本面触底”的双重特征。2025年的特殊性在于:

- 机构化程度更高:MicroStrategy等公司持仓占比超12%,可能缩短熊市周期。

- 技术革命临界点:ZK-Rollups、AI代理网络等突破性应用或提前催生结构性牛市。

投资者需在“概率”与“赔率”间寻找平衡:当比特币跌破8万美元、以太坊低于2,000美元、Solana失守120美元时,市场赔率已优于过去三年90%的交易日,而触发这一场景的概率约为35%-40%(基于期权隐含波动率推算)。